資産運用の初心者が少額でも始められる運用方法を紹介

本記事は、SBI新生銀行からのお知らせです。

資産運用を少額からでも始めることは、将来の資産形成や経済的な安定に向けて重要な一歩となります。資産運用を始めるには「まとまったお金が必要」というイメージが強いと思います。また「おカネがないから自分には無理」、とあきらめている方も多いのではないでしょうか。実は、資産運用は100円からスタートすることができます。まずは自身の可能な範囲で資産運用をスタートすることで、経験を積んでいくことができます。今回は、投資初心者の方が第一歩を踏み出す際に知っておいていただきたいお話をします。知識を付け、計画を立てることで、資産運用の道を開いてみてはいかがでしょうか。

目次

-

1.資産運用とは?

2.資産運用の種類

2-1.預金

2-2.外貨預金

2-3.個人向け国債

2-4.投資信託

2-5.株式投資

2-6.保険

2-7.不動産投資

3.そもそも資産運用は必要なのか?

4.少額でも投資は可能なのか?

5.少額投資とは?投資手法の特徴や種類について

5-1.少額投資とは?

5-2.少額投資の投資手法の種類

6.少額投資のメリットとは?

7.少額投資のデメリットとは?

8.資産運用するために元手資金を増やす方法

8-1.収入を増やす

8-2.支出を減らす

9.年齢別の資産運用の選び方

9-1.20-30代

9-2.40-50代

9-3.60代以上

10.資金別の資産運用の選び方

10-1.日常生活費

10-2.生活防衛資金

10-3.近い将来に訪れる・ライフイベント準備金

10-4.教育資金・老後資金など先の予定のライフイベント準備金

11.少額でも投資に踏み出し、経験をもって理解を深めよう

資産運用とは?

資産と聞くと、何千万円、何億円という大金や、土地や住宅のような不動産といったものを想像するかと思います。それらももちろん資産ですが、大切なお金をこつこつと積み立てて、「まとまった金額になったな」と自分自身で思えたら、それも「資産」です。

また、運用とは「おカネ」を「働かせること」。つまり、タンス預金でもなく、銀行の普通預金に放置することでもなく、少しでも多くの利息を得られる預金や運用商品などに移して、「働いてもらう」ことで「資産」を殖やすことを目指す―それが「資産」の「運用」です。

資産運用の種類

資産運用の種類には以下のようなものがあります。

預金

資産運用の中でも取り組みやすい方法が「預金」です。銀行に口座を開設し、給料などを預けている方も多いでしょう。これも資産運用のひとつです。しかし、今般の低金利の影響もあり、大きなリターンは得られないと考えることが一般的です。元本が保証されていること、銀行が破綻しても預金保険による1,000万円の保証(ペイオフ)があることなど、安心・安全を求める方に向いている商品です。また、いつでも出し入れ自由で流動性(換金・現金化のしやすさ)があるというメリットもあります。

ちなみに、SBI新生銀行では、SBI証券との自動入出金機能である「SBI新生コネクト」に申し込みをすると、翌々月からステップアッププログラムのダイヤモンドステージが適用され、円普通預金の金利がアップするなどの優遇サービスを提供しています。

外貨預金

日本円を外国の通貨に両替して銀行に預けるものが「外貨預金」です。基本的に通常の預金と同様ですが、一般的に外国通貨の方が金利は高く、為替相場の差益でリターンが得られる可能性があります。

「インフレ対策をしておきたい」「高い金利で運用したい」というニーズの方に、外貨預金は選ばれる傾向があります。日本は多くの物を輸入に頼っているため、円安外貨高はインフレ要因の1つになります。円安が原因でインフレが起きた際には、普段の買い物による支出は増加するものの、保有している外貨の価値が上昇することで資産の目減りを食い止める効果が期待できます。また、利息を積み上げていくだけでも段々と保有外貨が増加していくため、外貨預金は時間を味方につける運用手法だといえます。なお、外貨預金は預金保険の保護の対象外なので、預けている金融機関が破綻したときに元本の保証がありません。

関連記事:外貨預金とは?その仕組みから始め方を解説

関連記事:外貨預金で円安に備える!メリットや注意点を解説

個人向け国債

「個人向け国債」とは、国が一般の個人に向けて発行する債券のことを指します。国債は国が借り入れることによって発行される債券であり、国が国民からお金を借りるために発行するものです。保有中は半年に1度利息を受け取ることができ、満期になったら元本が戻ってきます。国の金融商品なので、資産運用の中でも安全性が高い方法です。

関連記事:債券投資とは?債券の選び方からメリット・デメリットまで徹底解説

投資信託

複数の投資家から集めた資金を活用して金融商品に投資する方法です。集めた資金は専門家が投資先を見極めて運用します。株式や債券への投資をプロに任せる方法です。iDeCo(個人型確定拠出年金)やつみたてNISA(少額投資非課税制度)といった運用益が非課税になる制度において選択できる投資商品の大半は投資信託です。

投資信託の中にはETFというものがあり、こちらは証券取引所に上場している投資信託です。日中に価格が変動している中で、売買の判断をする必要があります。

そして、実は投資信託商品を積立で購入する場合に限り、一部の金融機関ではクレジットカードで決済することが可能です。毎月、商品を購入するたびに証券口座の買付余力(買付可能残高)を気にする手間もなく、そして銀行口座から現金をわざわざ証券口座に移動しなくても購入できるというメリットがあります。さらに大きな特徴としては、投信積立の買付をクレジットカード決済で支払うとポイントが貯まります。

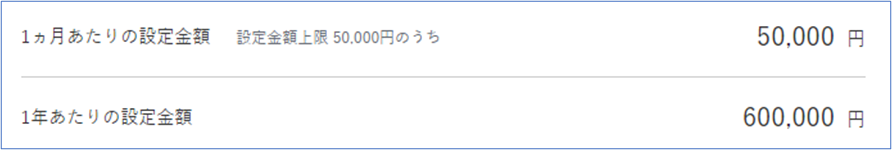

現在、1ヵ月あたりの設定上限金額は制度上50,000円が大半ですが、最低積立金額は100円からスタートできるところもありますし、複数銘柄の組み合わせ購入も可能です。

ただし、対応可能な金融機関とクレジットカードは限られているので、事前に確認してから始めるのがおすすめです。

また、2024年1月に始まる新しい少額投資非課税制度(新NISA)で投資可能額が増えるのに伴い、クレジットカードでの購入限度額が100,000円に倍増します。これはポイント投資が定着している実態を踏まえ、金融庁が規制緩和したことによるものです。今後ますます、投資が身近なものになるでしょう。

例えば月50,000円の投資信託商品の積立を1年間した場合、積立額の1%がポイント還元率なら、年間6,000ポイントもらえることになります。

関連記事:投資信託とは?初心者におすすめの運用をわかりやすく解説

関連記事:ETFとは?投資初心者が知りたいメリット・デメリット

株式投資

証券取引所に上場している企業の株を、証券会社を介して売買するのが株式投資です。

購入時と売却時の差額によって利益を得たり、保有している株から配当を受け取ったりすることで利潤を得ます。ただ、景気が悪くなり企業の業績が悪化すると、株価は下落する傾向があり、これが損失の原因となります。配当についても減配または無配になってしまうことがあるので注意が必要です。対策としては、複数の株に分散投資することや、購入のタイミングを分けることなどがあげられます。

保険

「終身保険」「養老保険」「定期保険」「個人年金保険」などの商品があります。基本は万が一の時の死亡保険となりますが、年金として活用したり、病気や事故に備えたりといった資産運用以外の効果も期待できます。毎月銀行口座から保険料が天引きされるので、貯蓄に強制力を持たせたい方など、貯蓄習慣を付けるのが苦手な方に向いています。

不動産投資

賃貸用の物件を購入し、投資した費用を家賃収入で回収する方法です。数十年にわたる長期的な運用を前提としており、不動産そのものが資産になる可能性が高いです。不動産はローンを利用して購入するのが一般的なので、手出しの資金は少なめで開始できます。ただ、空き家の状態が続くと、収入がない中でローンの支払いは続くので、物件をよく見極める力とある程度の家計の余裕が必要になります。

そもそも資産運用は必要なのか?

資産の運用って本当に必要なの?という疑問もあるでしょう。それについて、私は「必要です」とお答えしたいと思っています。「もうおカネは殖やさなくてもいい、今もっている資産でもう充分!」という方もいらっしゃると思いますが、多くの方にとっては、これから結婚や出産、育児、子供の教育、進学、住宅購入、さらには老後の備えなど、さまざまなライフイベントがたくさん待ち構えていて、時にまとまったおカネが必要になる場合も考えられます。このようなときのために、今ある資産を活用しながら、しっかりおカネに働いてもらい、いざ!という時に困らないように資産を少しでも増やして備えておいたほうが良いと思いませんか?

少額でも投資は可能なのか?

お金がない人でも始められるの?資産運用を始めるには「まとまったお金が必要」というイメージが強いと思いますが、預金が少ない人でも資産運用は可能です。

たとえば1万円程度で資産運用を始めてみるという方法です。またボーナスをもらったときなど余裕資金がさらにできたときには、増額して3万円分を預け入れ・購入してみるというように、できる時に可能額を少しずつ運用に回していくと良いでしょう。とにかく、自身のペースで資産運用をまずはやってみることが大切です。

少額投資とは?投資手法の特徴や種類について

少額投資とは?

少額投資は、一般的には10万円以下の金額から始める投資のことです。少ない資金で始めることができるので、投資経験がなかったり、資金が少なかったりしても簡単に始められることが特徴です。100円から投資できるものや、アプリ等で手軽に始められるものなど、選択肢が多くあります。

少額投資の投資手法の種類

以下のものが挙げられます。

・単元未満株

・株式累積投資(るいとう)

・ポイント投資

・ロボアドバイザー

・投資信託

・少額投資非課税制度(NISA・つみたてNISA)

・個人型確定拠出年金(iDeCo)

少額投資のメリットとは?

少額投資のメリットはスマホ等で手軽に始められることです。少額投資のため、投入資金が多くないので大きな損失になりにくく、リスクが限定されます。少額でたくさんの商品を購入することができるので、分散投資になりますし、様々な投資方法を試すことができます。「少額投資非課税制度(NISA・つみたてNISA)」や「個人型確定拠出年金(iDeCo)」では、税制上の優遇を受けられます。

少額投資のデメリットとは?

少額投資は掛け金が大きくないため、大きな利益を得るためには、長期間運用する必要があります。商品によっては手数料が発生します。手数料額が一定の場合、投資額に対して手数料が割高になる場合があります。

資産運用するために元手資金を増やす方法

手元資金を増やすには以下の方法があります。

収入を増やす

・自分の得意なスキルや趣味を活かして副収入を得る

・不用品を売却して収入を得る

・ポイ活(ポイント活用)してポイントを得る

・余剰資金を投資や資産運用に回し、リターンを得る

・スキルアップし、より高い収入を得る(資格取得や転職)

・不動産で賃貸収入を得る

支出を減らす

・家計を把握し、予算を立てる

・変動費と固定費の見直しと実践

・節約意識を持つ

・サブスクリプションの見直し

・新品だけでなく中古も視野に入れる

年齢別の資産運用の選び方

資産運用は個人の目標やリスク許容度、ライフステージなどに応じて異なるアプローチがあります。

20-30代

若い世代は将来のために資産を積み立てることが重要なので、少額でも良いのでNISAなどを始めるとよいでしょう。投資による成長を重視し、ある程度のリスクを取ることで長期運用の複利効果を活用して資産を増やすことができる可能性があります。30代は結婚や出産、住宅の購入など、大きな出費を要するライフイベントも増え、将来の不安も増える時期です。早めに訪れるライフイベントは預貯金で対応し、10年以上先のライフイベントには投資を検討しても良いでしょう。

40-50代

40代は子どもの大学入学などに向けて準備する教育費や老後の生活費への備えが気になる時期です。教育費については保守的な姿勢を取る必要があります。一方、老後資金については確定拠出年金で投資信託を選択するなど、リスクを取ることも検討しましょう。50代はリタイアメントの準備期間でもあります。余裕資金でハイリスクな運用をしていた資産も、段々とリスクを抑えて運用し、退職時点の資産額の見通しをクリアにする必要があります。子育てがひと段落する世代でもあるので、貯蓄の余裕がでてきたら、運用額の見直しをすると良いでしょう。

60代以上

60代以上はリスク管理を重視し、安定した収入を確保する運用が求められます。リスクを抑えたポートフォリオの検討、そしてキャッシュフローを安定させる運用方法を選ぶことが大切です。

資金別の資産運用の選び方

お金は目的や使う時期に応じて4パターンに分け、それぞれ資産運用すると良いでしょう。どのような商品に預け入れるかは、期間や必要額などの運用の目的やご自身の考えによって、円預金や投資信託、外貨預金などを選んでみるとよいでしょう。

日常生活費

日常生活費は、運用せず銀行の普通預金をメインにいつでも引き出しできるようにしましょう。生活費は毎月一定の変動があるものです。光熱費は時期によって変動しますし、医療費がかかった月は普段よりも支出が多くなる傾向があります。また、家電の買い替えは大きな出費になります。毎月の支出の凸凹を鑑みて、余裕がある月は無駄遣いせず、支出の多い月のためにお金をとっておく意識も必要です。

生活防衛資金

失業や長期療養などの不測の事態への備えとして用意するお金です。銀行預金で準備すると良いでしょう。生活費の6ヵ月から1年程度を目安にします。また、雇用保険からの給付額、勤め先の休職手当、健康保険の傷病手当金など、いざとなったら使える制度についても把握しておくことをおすすめします。

近い将来に訪れるライフイベント準備金

結婚資金、出産準備金、車の購入、リフォーム、住宅購入、海外旅行など比較的近い将来のために用意するお金です。こちらについても、普通預金、定期預金といった元本保証でいつでも引き出すことが可能な商品を選択しましょう。留学などの場合は、外貨預金も選択肢に入るかと思います。

教育資金 ・老後資金など先の予定のライフイベント準備金

教育資金のうち先の予定のものや、老後資金については、将来必要になるお金なので、長期運用するのに向いている投資信託などの商品が選択肢に入ります。毎月1万円の投資でも、20年後には240万円の積立額になります。少額でもコツコツ積み上げることで、まとまった資産を作ることができます。

ただし、タイミングによっては元本割れの可能性もあるため、注意が必要です。ある程度堅実な方法で準備し、余裕資金でのプラスアルファの教育資金を準備するために投資信託を活用するのがよいでしょう。

少額でも投資に踏み出し、経験をもって理解を深めよう

資産運用に正解はありません。決まった期間と目標額を決めて資産を作る、あるいは、今ある資産をもとに、未確定である将来に備えて資産を築きはじめる、どちらの場合も、目的、収入や運用可能額、そのほか様々な条件によっても運用方法は千差万別です。「資産運用は難しい」と感じるかもしれませんが、少額でも投資に踏み出し、経験をもって理解を深めていくことが大切です。

執筆者プロフィール